越境ECでは消費税が免除される?消費税還付の条件や関税・付加価値税との関係を解説!

越境ECでは消費税をどう取り扱えばいいのか?越境ECなら消費税還付されると聞いたが本当なのか?

そんな疑問を持つEC担当者の方に向け、消費税の基本から還付の条件、関税や付加価値税との関係まで、越境ECの消費税について解説していきます。

なお、ECサイト制作会社の探し方・選び方がわからない!という方はEC幹事にお気軽にご相談ください。貴社の目的・予算に合った最適な会社を厳選してご紹介します。相談料・会社紹介料などは無料です。

越境ECの販売価格は消費税抜き表示

越境ECとは、国境を超えた電子商取引(Electric Commerce)のこと。電子商取引という意味では国内ECと同じですが、海外居住者の商取引となる越境ECは、言語、物流、決済などの運用面で大きく異なる特徴があります。

たとえば、違いの1つに挙げられるのはECサイトに表記する販売価格。国内ECでは、原則として消費税込みの価格で表示しますが、越境ECの場合は原則として「消費税抜き」表示。これは「越境ECでは消費税が免除される」からです。

消費税の基本・仕組み

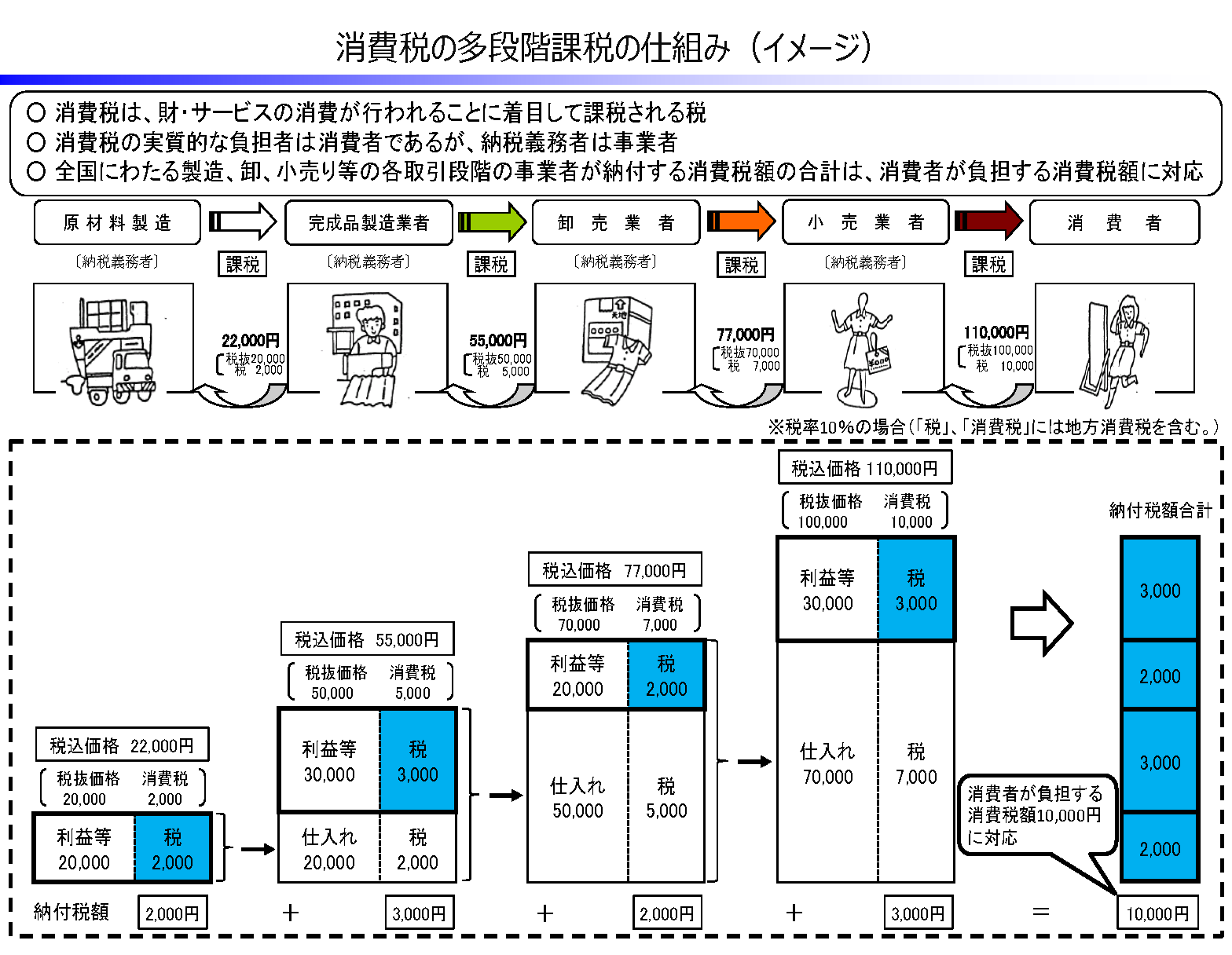

そもそも、消費税は「日本国内の消費活動を対象にした税金」です。消費税(国税)および地方消費税(地方税)を総称して消費税と呼んでおり、2019年には軽減税率制度の導入とともに税率が10%に引き上げられました。

最終的に消費税を負担するのは「消費者」ですが、実際に納税するのは「課税事業者」であることも消費税の特徴です。たとえば、小売業者は消費者から受け取った消費税から、仕入れ時に支払った消費税を差し引いた金額を納税。卸業者は小売業者から受け取った消費税から、製造業者に支払った消費税を差し引いた金額を納税します。

これが消費税の仕組みである「多段階課税」です。

画像出典:財務省

消費税課税事業者とは

ただし、消費者に商品が届くまでに関わるすべての事業者が「課税事業者」であるとは限りません。消費税課税事業者とは、消費税を納税する義務のある法人 / 個人事業主のこと。

基準期間の課税売上高(消費税が課税される売上高)が1,000万円を超える事業者は、消費税課税事業者に該当します。

課税事業者に該当する事業者は、所定の手続きを経たのち、受け取った消費税から仕入れ等にかかった消費税を差し引いた金額を納税しなければなりません。また、資本金1,000万円以上で創設された法人は、基準期間なしに消費税の納税義務が生じます。

※基準期間:個人事業主は前々年、法人は前々事業年度

消費税免税事業者とは

一方、課税事業者の基準を満たさない法人 / 個人事業主には、消費税の納税義務がありません。こうした事業者を「消費税免税事業者」といい、基準期間の課税売上1,000万円以下の法人 / 個人事業主が該当します。免税事業者の場合、受け取った消費税から仕入れ等にかかった消費税を差し引いた金額は、納税することなく売上に計上します。

もちろん、基準を満たしていない事業者(免税事業者)であっても、消費税課税事業者として登録することは可能。その場合は、消費税課税事業者届出書を所轄の税務署に提出します。

関税・付加価値税とは

越境ECに消費税が適用されない理由は、国内の消費活動が対象だということのほかに、対象国の「関税」「付加価値税」がかかるということもあります。なぜなら、関税・付加価値税のほかに日本の消費税を課税すると「二重課税」になってしまうからです。

それでは、関税・付加価値税とはどんな税金なのか?以下から簡単に解説していきましょう。

関税の役割・目的

関税とは、輸入品を対象に課税される税金のこと。関税の種類、税率は商品や国によって異なりますが、役割・目的は以下の3つです。

- 国内産業の保護

- 輸入国の財源

- ダンピング防止

関税の役割・目的として特に重視されているのは、安価な輸入品で国内の同等品が衰退してしまうことを防ぐ「国内産業の保護」です。不当に安価な価格で販売されることを防止するため、通常よりも高い税率を適用する「アンチ・ダンピング関税」が課される場合もあります。

越境EC事業者としては、関税がどの程度かかるのか?支払い方法はどうなるのか?サイトに明記しておくことがポイント。商品購入時に関税を徴収する「DDP」、商品到着時に配送業者に支払う「DDU」という大きく2つの方法があります。

消費税に該当する付加価値税

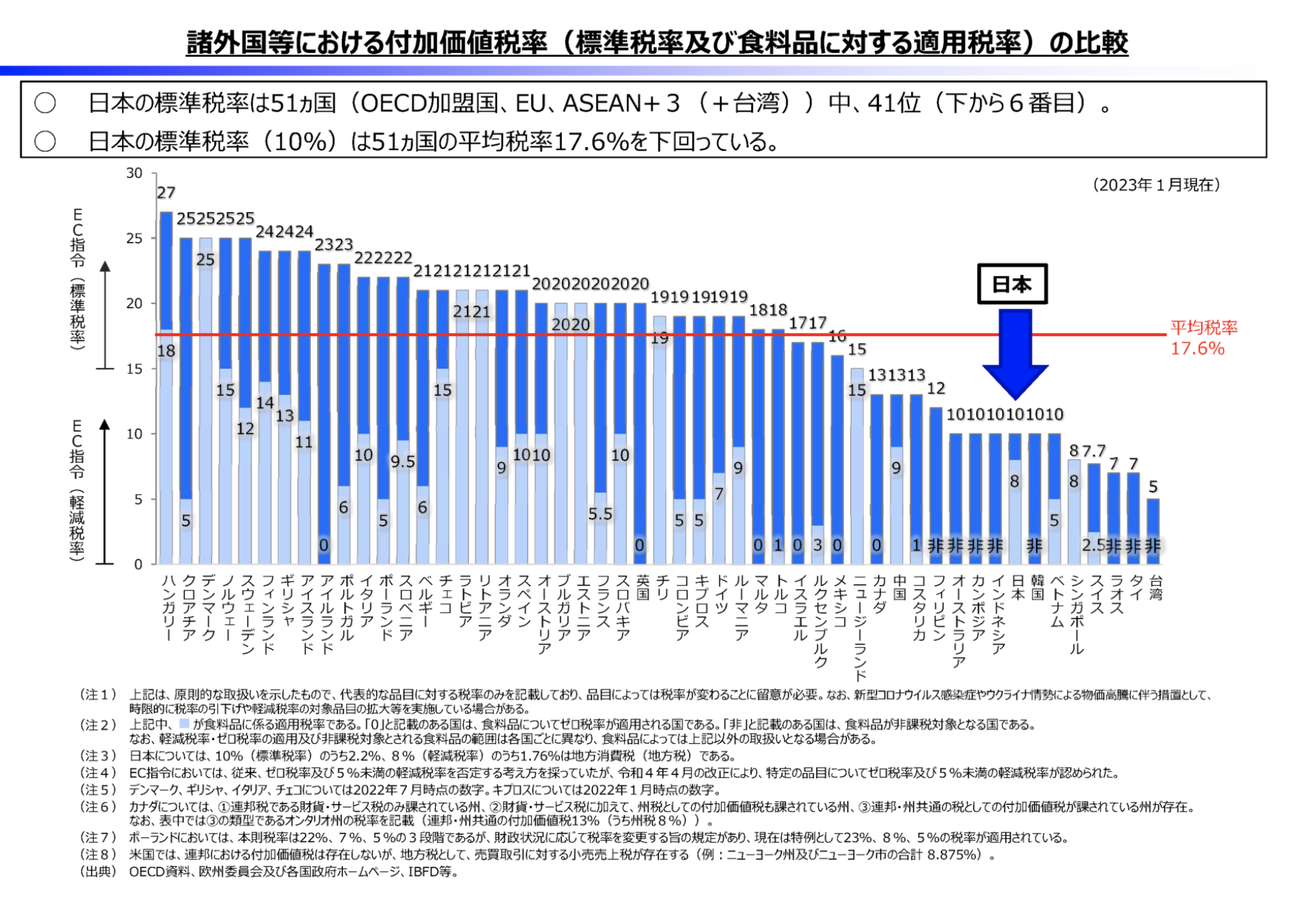

付加価値税とは、日本の消費税に該当する税金のこと。州によって付加価値税が課税されないアメリカのような例外もありますが、EU諸国を中心に多くの国で義務付けられている税金。国によっては25%を超えるため、越境EC事業者であれば、対象国の仕組みを把握しておくことが重要です。

画像出典:財務省

越境ECに適用される消費税還付とは

日本国外の海外ユーザーに商品を販売する越境ECの場合、国内の消費活動という定義に当てはまらないため「消費税が免除」されることは上述した通り。しかし、販売した商品の原価、配送料など、国内で支払った「仕入れ等の金額」には消費税が含まれています。これは、消費税が多段階課税の仕組みを採用しているからです。

つまり、越境EC事業者は「支払う必要のない消費税を間接的に納税している」ことになるため、申告することによって還付金を受取可能。これが「消費税の還付」です。

越境ECの消費税還付条件

越境ECで販売した商品の消費税還付を受けるには、大前提として以下の条件を満たす必要があります。

- 消費税課税事業者の法人・個人事業主であること

- 原則課税方式を採用していること

- 必要書類を所轄税務署に提出 / 申告すること

原則課税(一般課税)方式とは

原則課税方式とは、多段階課税の原則に則って消費税を納税する方法のこと。具体的には、商品販売時に預かった消費税から、原価 / 経費などの仕入れ時に支払った消費税を差し引いた残額を納税する方法です。

消費税還付申請に必要な書類 / 申告の時期

消費税還付の時期は、ほぼ確定申告と同じタイミングだと考えておけば間違いありません。個人事業主であれば、1月1日から12月31日までの分を翌年3月末日までに申告。法人であれば、事業年度末日の翌日から2か月以内に申告します。消費税還付申請に必要な書類は以下の通り。

- 消費税及び地方消費税の申告書

- 課税売上割合・控除対象仕入税額等の計算書

- 消費税の還付申告に関する明細書

越境ECでも消費税還付されない場合がある

消費税還付に条件が定められていることからもわかるように、越境ECで商品を販売していても、事業者によっては消費税還付されない場合があります。消費税還付されないのは、以下のようなケースです。

- 消費税免税事業者の法人・個人事業主

- 消費税課税事業者の法人・個人事業主で、簡易課税方式を採用している

消費税免税事業者の場合、そもそも消費税納税が免除されているため、還付の対象外です。

簡易課税方式とは

簡易課税方式とは、商品販売時に預かった消費税に対し、業種に応じた「みなし仕入れ率」を乗じた金額を納税する方法です。原則課税方式の納税額計算は非常に手間がかかるため、事業者の負担を軽減する目的で設けられている制度。基準期間の課税売上が5,000万円以下の事業者であれば、簡易課税方式を選択できます。

越境ECの消費税還付で注意しておきたいこと

最後に、越境ECの消費税還付申告で注意しておきたいポイントを、2点紹介しておきます。

各種書類の保管

日本国外の海外ユーザーに商品を販売する越境ECの場合、商品を輸出したことを証明する必要があります。また、消費税還付を受けるには、仕入れ等で消費税を支払ったことを証明しなければなりません。これらを証明する各種書類の提出を求められた場合、速やかに対応できるよう、各種必要書類はきちんと保管しておく必要があります。

たとえば、越境ECで商品を販売したことを証明する「輸出許可書」、仕入れ等の「納品書 / 明細書」など。20万円以下の商品が多くなる越境ECの場合、輸出許可証に該当する「引受を証する書類」「発送伝票の控え」などを保管しておくことになるでしょう。

インボイス制度

2023年10月から施行されるインボイス制度によって、越境ECの消費税還付に影響する可能性があります。インボイス制度(適格請求書等保存方式)とは、課税事業者の発行するインボイスに記載された消費税のみ控除の対象とする制度のこと。

つまり、免税事業者である仕入れ先から請求された消費税については、越境EC事業者であっても控除できない可能性があります。ただし、免税事業者であることを理由に、仕入れ先が不利になる条件は要求できません。インボイス制度には猶予期間が設けられているため、状況を整理し、対応策を検討する必要があるでしょう。

越境ECの消費税について解説しました

越境ECでは消費税をどう取り扱えばいいのか?越境ECなら消費税還付されると聞いたが本当なのか?そんな疑問を持つEC担当者の方に向け、消費税の基本から還付の条件、関税や付加価値税との関係まで、越境ECの消費税について解説してきました。

税制は毎年のように改正されるため、今後もインボイス制度に代表されるような大きな変化が生じるかもしれません。税制改正に関する状況をウォッチし、柔軟に対応できるよう変化に備えておくことが重要です。

なお、ECサイト制作会社の探し方・選び方がわからない!という方はEC幹事にお気軽にご相談ください。貴社の目的・予算に合った最適な会社を厳選してご紹介します。相談料・会社紹介料などは無料です。